リスクのすくない金融商品の方が、よいのではないでしょうか? 私にも出来るのか不安です。マンション投資を実践されている方の事例を教えて下さい。 老後の年金の一部として、不動産投資を始めようと思うのですが、いざ年金が必要となったときに建物の老朽化が進み、収益不動産として役に立つかどうか心配です。 空室・滞納のリスクを回避する方法を教えてください。 地震が起きた場合のリスクを回避するには? 物件が古くなると入居者が付きにくくなり、収益性がなくなるのでは? ワンルームマンションの寿命は? 今後、人口がどんどん減少して行くと思いますが、そうなった場合のワンルームマンションの需要見通しはどうなるのでしょうか? マンション1室への投資とアパート一棟投資のメリット・デメリットは?

マンション投資は間違いなく有効な投資先です。

確かに株やFX(外国為替証拠金取引)は、時として大きな収益を生むことがあります。

しかし、株やFX取引で長期的かつ安定した収益を上げることができるでしょうか。

リーマンショックや為替相場の乱高下で大きな痛手を負った方も多かったはずです。

株やFXではリターンが大きい分、リスクも大きいのです。

マンション投資は、株やFXのように目に見えて大きな収益を上げることは出来ません。

手取り利回りも4%前後の物件が中心となっています。

しかし、マンション投資ならば『長期的』『安定的』に収益を上げることが可能です。将来に渡って人口の減ることのない確かな地域の確かな物件を購入すれば、不動産価格が半分になってしまうことや、賃料が半分になってしまうことは考えられません。

また、空室や家賃下落、滞納、地震などのリスクに対しても、賃貸需要の安定している東京の物件を選ぶことや入居者募集に強い信頼のおける賃貸管理会社をパートナーとして選ぶこと、地震に強い新耐震基準の物件を選ぶことなど、リスク対応策もあります。

株やFXは、自分ではどうすることもできない予測できない要因に、収益が左右されてしまいますが、マンション投資はリスクも予想でき、その対応策も講じることが可能なのです。

さらに、ローンで物件を購入すれば団体信用生命保険がつきますので、あなたに万が一のことがあったときにはローンの残債はなくなり、ご家族にローンのない収益物件を残すことができるのです。これは株にもFXにもないマンション投資だけの特長です。

マンション投資は株やFXのように「儲かる話」でも「うまい話」でもありません。しかし、その分リスクが少なく、長期的に安定収入を得ることのできる確かな投資です。

マンション投資の特徴を正しく理解し、家賃収入を得ているオーナー様は多数いらっしゃいます。

実際のオーナー様の体験談を参考にしてみてください。

オーナー様体験談はこちら>>

リスクの少ない金融商品の方が、よいのではないでしょうか?

確かに定期預金は、元本が保証されますのでリスクが限りなく低くなります。一方で定期預金金利は0.002%程度ですから100万円をあずけたとしても利息収入は1年でわずか20円にしかなりません。

一方で、マンション投資は「空室リスク」「滞納リスク」「金利上昇リスク」などのリスクがありますが、手取り利回りは4%前後見込めるので収益性は高くなります。

また、定期預金だけで老後に備える場合、長生きリスクも考慮する必要があります。

老後までにある程度の貯金をして、老後はその貯金を取り崩して生活していく、これが、一般的な老後の生活でしょう。しかし、目減りしていく貯金を気にしながら送る老後の生活の精神的な負担は計り知れません。

仮に1,000万円の貯金があったとしても、毎月の収入が年金の20万円しかなければ、ほとんどの人は20万円以内で生活していくのではないでしょうか。つまり、老後のためにお金を貯金しているといっても、多くの人は、生活水準を支給される年金の範囲内におさめるはずです。

いつ病気になるかわかりませんし、まとまったお金が必要になる時もくるかもしれません。ですから、よほど多額の貯金がないかぎり、貯金額を気にせずお金を使うことはできないはずです。

収入源がなければ、貯金があるからといっても、老後に夫婦で気軽に海外旅行や温泉に出かけることは現実には難しいのです。

では、マンション投資はどうでしょうか。確かにリスクもありますが、定期預金と大きく異なるのは、「現金を産む本物の資産である」ということです。定期預金とは違い、毎月「家賃収入」という果実を産むのです。万が一、大きなお金が必要になったときは売却すればよいのです。

たとえば、2,200万円の中古ワンルームの場合、手取り利回りは3.8%程度ですから、毎月6~7万円の家賃収入が手に入ります。3戸のワンルームマンションがあれば20万円程度、公的年金の20万円とあわせれば40万円程度になるので、十分ゆとりのある生活を送ることができます。毎月安定して収入が入ってくるので、全額使い切ってしまってもいいのです。

しかも、不動産が強いのは実需があるからです。人間が生きていくなかで欠かすことのできない『衣食住』のうち、唯一資産性があるものが『住』である不動産です。どれだけ不況が続いたとしても、住む場所は欠かせません。不動産には底堅い需要があるということです。これは他の金融商品にはない、マンション投資だけの特長です。

リスク自体を極端に恐れることなく、リスクをしっかり理解した上でその対策がどう取れるのかを考え、マンション投資を始めたオーナー様の体験談がこちらからご覧いただけます。

オーナー様体験談はこちら>>

【空室リスクへの対処法】

空室リスクを避けるためには、東京23区の駅徒歩10分以内で投資をすることです。

マンション投資は入居者がいてはじめて成り立つ投資です。地方のように賃貸需要の少ない場所でのマンション投資は、それだけで大きなハンデとなります。ローンを組んで投資をした場合、空室はさらに深刻な打撃を与えることになります。

その点、最も賃貸需要のある場所、それが東京です。東京駅、新宿、渋谷、品川・高輪ゲートウェイに代表される再開発がいつもどこかで行なわれ、外国人留学生や上場企業の本社数、求人数もダントツに一番です。ヒト・モノ・カネが日本で一番集まる場所、東京の不動産に投資することが最大の空室対策になります。

さらに、入居者募集に強い賃貸管理会社をパートナーに選ぶことも大切です。ひと口に、入居者募集といっても、賃貸管理会社によって客付けまでの期間が大きく異なります。誤った賃貸管理会社を選んでしまうと、長期的にみると収益に大きな影響を与えます。

管理会社の入居率を目安に、入居者募集に強い管理会社を選ぶことをオススメします。

【滞納リスクへの対処法】

滞納が発生した場合は、すぐに対応することが大切です。

滞納家賃の回収は後手に回れば、確率が下がっていきます。回収の目安は1ヶ月以内で、それ以上の期間がかかってしまうと回収は困難になってしまいます。また、滞納者にこまめに連絡することも重要です。連絡が付かないからといって連絡が途絶えがちになると、ますます回収しづらくなります。

ただし、実際には滞納家賃の督促業務は、管理を委託している管理会社が行うことになりますので、滞納が起きた際の管理会社の対応について確認しておくことが必要でしょう。

ちなみに、日本財託では当社が斡旋した入居者が滞納した場合には、100%の滞納保証サービスがあります。

建物の老朽化を防ぎ、長期にわたって安定収入を得るためには、『建物のメンテナンスをしっかりと行なうこと』が大切です。

住宅用の鉄筋コンクリート造の建物であれば、税法上の法定耐用年数は47年と定められています。ただし、法定耐用年数は減価償却費を計算するために、定められた数値で実際の建物寿命とは一致しません。使用に耐えうる「寿命」という意味では100年以上とも言われています。例えば、横浜市にある旧三井物産横浜ビル(現KN日本大通ビル)は日本最古の鉄筋コンクリートビルで、築年数はなんと111年になりますが、現役のオフィスビルとして使われています。

このように、本来の建物の寿命を維持させるためには、日頃からしっかりとした建物のメンテナンスを行い、長期的な視野にたった長期修繕計画をたて、実行することが大切です。

そのためには、管理組合活動に関心を持つことが第一歩です。管理組合総会の資料にしっかりと目を通して、現在の管理状況を確認しましょう。

また、管理組合から委託され、管理の実務を担う建物管理会社が重要な役割を担っています。適切な管理が行われているか疑問がある時は総会に参加してみましょう。管理組合で意見を表明できるのは、区分所有者であるオーナー様ご自身だけです。

つまり、オーナー様ご自身がどのような行動をするかによって、将来のマンションの資産価値が決まるといっても過言ではありません。

民間最古の分譲マンションである『四谷コーポラス』は建て替えのため2017年9月に解体された時点で、築61年を迎えていましたが、建て替え寸前までリノベーションを行い人が住める状態を維持していました。

また、2013年に取り壊された同潤会『上野下アパートメント』は、築84年が経過していましたが、最後まで住まいとして活用されていました。

いつマンションが建築されたかで、地震に対する強度が異なります。地震に強い物件を選ぶには、1981年(昭和56年)以降に作られた新耐震基準の物件を選ぶことです。

新耐震基準法は、1978年(昭和53年)に宮城県沖で発生した地震による被害を教訓に、新たに定められた基準で『震度6強以上の地震で倒れない住宅』とされています。

実際に、2011年の東日本大震災で震度6強という強い揺れを観測した、仙台市内の状況を見てまわりましたが、大きな被害を受けた建物はありませんでした。むしろ、大きな被害を受けた建物を見つけるのに苦労したような状況でした。

そんななかでも、市内の被害状況を見てまわっていると、被害を受けた数棟の建物を見つけることができました。屋上の高架水槽が傾いたり、壁が崩落して鉄筋が剥き出しになっていたり、エントランスに大きな亀裂が入っているような建物です。いずれの建物も旧耐震法の古い建物でした。

一方で、新耐震基準で建物の大破は1棟もなく、改めて新耐震基準で建てられた分譲マンションの強さを実感しました。(社団法人高層住宅管理業協会調べ)地震の揺れによる損害に関しては、新耐震法の物件を選ぶことで十分にカバーすることが可能です。

また、地震による火災被害は、木造家屋が倒壊することによって拡大していきます。

つまり、立地を選ぶ際には木造家屋が密集している地域や、万が一のときには、緊急車両が入ることが困難な狭い道路が入り組んでいるような場所は避けること。

そして、防火地域・準防火地域であれば、さらにリスクを下げることができます。道路幅があれば火災のときも安心ですし、万が一火がまわったとしても、外壁が耐火性の高いコンクリート造のワンルームマンションであれば、火災による延焼の被害を最小限にとどめる事ができます。

さらに、複数の物件を所有する際には、東京のなかでもエリアを分けることで、リスクを分散することができます。

『物件を選ぶこと』で建物の倒壊を防ぎ、『立地を選ぶこと』で火災被害への対処、リスク分散も可能になるのです。

もちろん、東京における地震リスクを完全に避けるのであれば、地方でマンション投資を行なうという選択肢もあります。

ただ、地方でマンション経営を行なう場合には、人口の減少による賃貸需要の減少、家賃の下落、資産価値下落といったリスクは東京よりも高くつきます。こうしたリスクはゆるやかではありますが確実にマンション経営を圧迫していきますので、投資する前に事前に計算に入れておく必要があります。

築年数の経過により、家賃は徐々に下落して収益力は低下していきます。ただし、東京のワンルームマンションであれば家賃下落率は築20年程度で緩やかになり、新築時を100とすると80前後で家賃は下げ止まります。

家賃は下落しますが、物件が古くなってきたからといって、空室期間も長期化する一方というわけでもありません。入居者募集にノウハウを持つ賃貸管理会社が、周辺相場に見合った家賃で募集すれば、いくら建物が古くなったからといって半年も空室が続くということはありません。ただし、賃貸需要が安定している東京で投資をしているということが前提となります。

また、お部屋をリノベーションすることで、収益力を改善し、空室期間を短縮することも可能です。リノベーションといっても、あくまでも目的は空室期間の短縮と収益力の改善ですから、お部屋すべてを工事する必要はありません。壁紙や照明などポイントを絞ったリノベーションでも十分改善効果が見込めます。

木造アパートの法定年数は22年、鉄筋コンクリート造マンションで47年です。

ただし、法定耐用年数はあくまでも経費計算における減価償却費の計算上設定されているものでそのままの年数が寿命となるわけではありません。

そもそも、当初は60年に設定されていましたが、建物部分の減価償却方法として節税効果の高い定率法の採用ができなくなったため、期間が短縮されたのです。

マンションの物理的な寿命は、コンクリートの耐用年数からわかります。

国土交通省がまとめた資料「RC造(コンクリート造)の寿命に係る既往の研究例」のなかで

紹介されている資料を参考にすると、 100年以上の耐久性があるとされています。

・一般建物の耐用年数は120年、

外装仕上げにより延命し耐用年数は150年

(大蔵省主税局)

・鉄筋コンクリート造建物の物理的寿命を117年と推定

(飯塚裕「建物の維持管理」鹿島出版会)

また、経済的耐用性からマンションの寿命を把握するうえでは、2013年に早稲田大学の小松幸夫教授が行った調査が参考にになります。

この調査では、取り壊しになった建物のデータを元に、建物の平均寿命を推計しました。

建物がいつ取り壊されたかは、固定資産台帳に基づいて調査しています。

この小松教授の調査によれば、鉄筋コンクリート造のマンションの平均寿命は68年とされています。

ただし、これはあくまでも平均値であり、全てのマンションが60年間にわたって稼働し続けられると断言できるものではありません。

途中、建物のメンテナンスが不十分であれば、その分マンションの寿命は縮んでしまいます。

マンション寿命をまっとうさせるためには、建物の管理をしっかりと行うことが重要です。

投資用マンションを購入して終わりではなく、管理組合の総会に積極的に参加するなどして、マンションの資産価値を守っていく意識を持つことが欠かせません。

そうなった場合のワンルームマンションの需要見通しはどうなるのでしょうか?

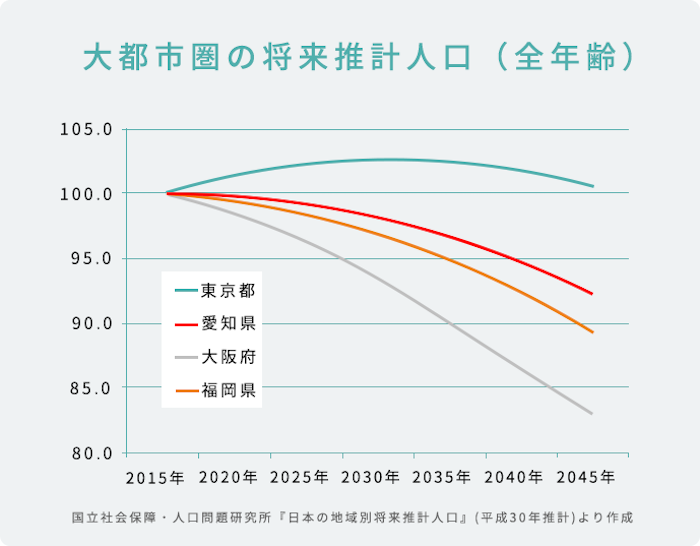

日本全体では人口が減少していくことは事実ですが、全てのエリアで等しく減少をしていくわけではありません。同じ大都市圏でも、東京に比べて大阪、愛知、福岡は将来の人口下落が顕著です。

東京都の人口は2015年を基準にした予測では、2035年頃に約1,398万人でピークを迎えるとされていましたが、コロナ禍における一時的な減少がありつつも、2022年現在の人口はすでに1,400万人を突破しています。

また、ワンルームに住む単身層が増えているかどうかも着目すべきポイントです。コロナ禍においても、15歳~29歳のワンルームに住む若者層で見れば、月単位で見ても転入超過数がマイナスになることは一度もありませんでした。年間では引き続き7万人近くの流入が続いています。また、全世帯に占める単身世帯の割合は2040年頃まで増加すると予測されています。

賃貸需要の大きさは人口の数に比例します。マンション投資で長期安定収入を得るのであれば、東京を選ぶことは欠かせない条件です。

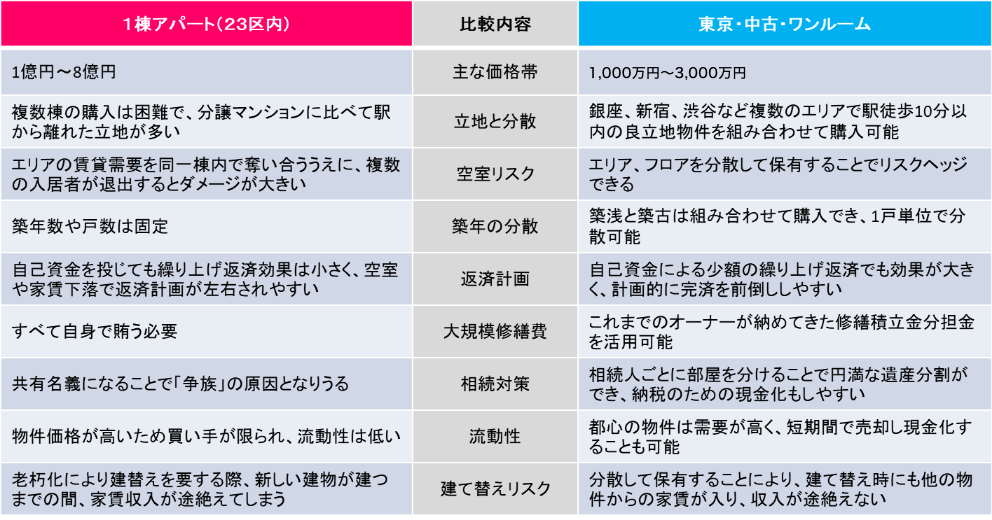

『ワンルーム』と『1棟アパート』の違いをまとめました。

以上のように、ワンルームマンション1室に投資して、その部屋に空室が生じれば家賃収入はゼロです。

1棟アパートの場合は複数の部屋があるので、たとえ空室が1室生じたとしても、他の部屋でカバーできるというのが、1棟アパートをオススメする際の売り文句にもなっているようです。

確かに、ワンルームマンション1室に投資していた場合、長期にわたる空室は安定した不動産経営を揺るがす一大事です。しかし、1室だけに投資していたとしても、そもそもの問題である空室期間を短くし、空室リスクそのものを未然に防いでしまえば、空室は問題になりません。

ただし、そのためには賃貸需要の見込める好立地のワンルームマンションである必要があります。さらに、仮に空室が生じた場合でも、空室保証が付いてさえいればなお安心です。

また、『総戸数10室のアパート』と、『ワンルームマンションをそれぞれの マンションに1戸ずつ合計10戸所有している場合』を比較すると、 どちらのほうが空室リスクを抑えることができるでしょうか。実は、ワンルームマンションの10室のほうが空室リスクを抑えることが できるのです。その原因は『立地』にあります。

1棟アパートは1つの土地に10室がまとまっていますので、万が一、近隣に新しいマンションが出来たりなどして賃貸需要が少なくなった場合、当然アパートの10室すべてに影響がでます。

しかし、ワンルームマンションの場合、1部屋1部屋が別々の土地にあり、万が一、近隣に新しいマンションが出来たりして、賃貸需要が下がったとしても、すべての部屋に影響がでることはありません。

つまり、『賃貸需要のある好立地で、空室保証のあるワンルームマンションであれば空室リスクに対して十分に対応可能』『同戸数のアパート投資とワンルームマンション投資では、 ワンルームマンション投資のほうが、空室リスクを抑えることができる』ということです。