ご購入を検討されている物件の詳細が分かりかねますので、詳しくは申し上げられませんが、現状都心で8%の利回りがある物件を見つけることは非常に困難です。

ご質問の物件で考えられるケースとしては3つ考えられます。

(1)表示されている利回りが表面利回りで計算されている

これは、不動産販売会社でよくあることですが、家賃収入から経費を差し引かずに、そのまま利回りを計算してしまうという例です。これを「表面利回り」といいます。

利回りを検討する上では、必ず家賃収入から管理費などの経費を差し引いた実質利回りを用いる必要があります。

(2)物件の築年数

ご検討の物件は築年はいつでしょうか?築年数があまりに古い物件は注意が必要です。特に、昭和56年以前に建てられた物件は旧耐震法に従って建築されているため、地震に対するリスクが非常に大きいといわざるを得ません。また、物件自体もメンテナンスが行き届いておらず、老朽化が進んでいるという可能性もあります。

(3)立地

先ほど申し上げましたとおり、現在都心で8%の利回りがある物件を見つけることは困難です。考えられるケースとしては、賃貸需要が見込める都心部ではなく、地方・郊外の物件であるということです。このような、場所の物件ですと将来賃貸需要が見込めなくなり、当初の利回りを実現することは困難です。

いずれにしましても、物件を選ぶ際には『利回り』という基準だけではなく、将来にわたって賃貸需要が見込め、安定して収入を得ることができるのかという点を考慮する必要があるでしょう。

新築物件に比べて中古物件のほうが、価格が手頃で利回りも高くなっています。

しかし、いくら中古で利回りが高いといっても、新耐震基準(昭和56年)以前の物件であったり、地方の物件の場合は、地震リスク、空室リスクも大きくなるので、避けた方が良いでしょう。

また、中古の場合は稼動状況が一目で分かります。パンフレットなどの資料だけでなく現地も確認してみてください。周辺環境や最寄り駅までの体感距離、エントランスの清掃状況なども確認できます。

こういったことをご確認いただき、納得できる利回りならば間違いのない投資と思われます。

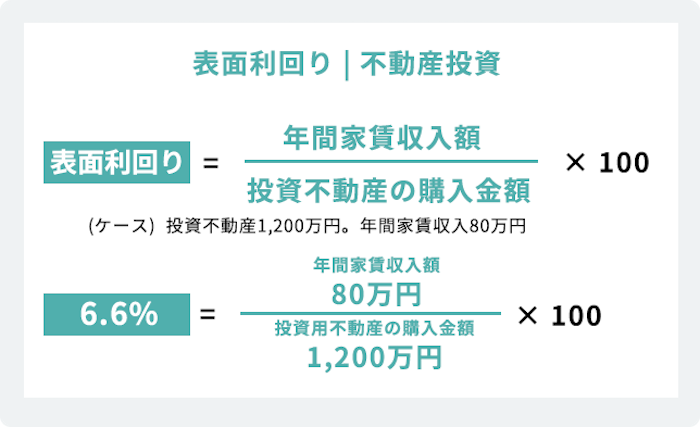

表面利回りとは、年間家賃収入を購入価格で割って計算した利回りのことです。

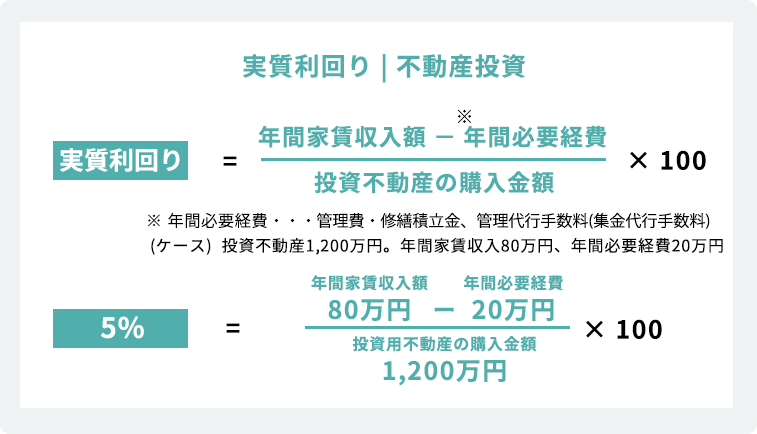

一方、実質(手取り)利回りとは、年間家賃収入から管理費や修繕積立金といったランニングコストを差し引いた後に、購入価格で割って計算して利回りです。

【表面利回り】

(年間家賃収入÷物件価格)×100

【実質(手取り)利回り】

([年間家賃収入−管理費・修繕積立金等]÷物件価格)×100

投資物件の収益力を正しく評価するためには、実質利回りを用いるべきです。ただし、実質利回りは確かに収益性を示す指標ですが、あくまでも『現時点』における利回りに過ぎません。現在の利回りが、将来にわたって保証されているわけではないのです。たとえば、地方の物件で利回りが10%以上だといっても、それは現時点での利回りに過ぎません。賃貸需要の少ない地方の場合、家賃下落、空室の影響は東京よりも大きく、大幅に利回りが下がる可能性もあるのです。

物件選びの絶対的な基準ではなく、ひとつの目安として利回りを用いることが良いでしょう。

また、現在の入居者の家賃と現在の相場家賃の差が大きい物件の場合、利回りが底上げされていることになるので注意が必要です。

たとえば、10年前から住み続けている入居者の家賃が80,000円の場合、同マンションを新たに貸し出した場合の家賃が70,000円に下がっていることがあります。仮に、この状況で入居者が退去した場合、毎月の家賃収入は1万円、年間12万円も下がることになり、投資利回りも下がってしまうのです。

実質利回りを確認する際には、現在の家賃収入だけでなく、相場家賃でも数字を確認しておきましょう。